股市回升没引发银行理财赎回潮!业内称9月理财赎回与资产配置压力弱于8月,发生了什么?

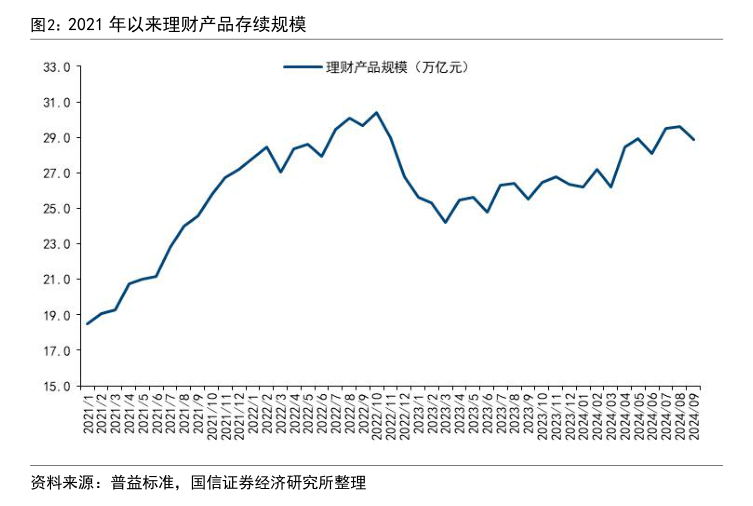

银行理财规模再度感受到严峻的下降压力。普益标准发布的最新数据显示,截至9月30日,银行理财产品规模回落至29.27万亿元,较8月末环比减少7826亿元。相比8月银行理财规模下降约3000亿元,9月银行理财缩水规模翻了逾一倍。

与此形成鲜明反差的是,银行理财子公司没有感受到赎回压力对资产配置的冲击。“节后我们的投资策略实施过程相对稳健,没有因赎回压力而紧急出售资产。”一位银行理财子公司人士向记者指出。这背后,从9月24日国家出台一系列金融扶持措施令股市回升起,他们已采取了多项预防性举措,包括提前减持信用债与基金头寸筹资,对部分理财产品快速赎回采取限额等举措。

记者注意到,采取类似举措的银行日益增多。10月8日,平安银行发布通知显示,因客户快速赎回申请总额度超限额,已暂停部分理财产品快速赎回等服务,期限为1天;普通赎回业务仍可正常办理。

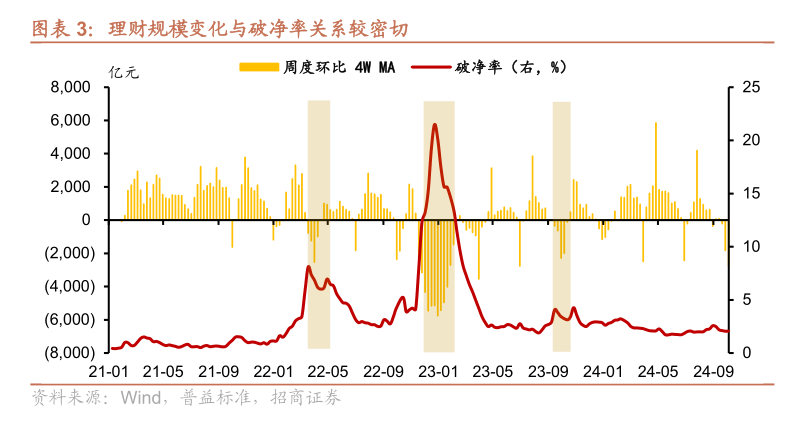

上述银行理财子公司人士直言,尽管股市回升令部分投资者将资金从理财搬到股市的意愿上升,但理财产品整体赎回压力相对可控,甚至低于8月份债市回调期间。这背后,是银行理财产品破净率维持在低位。

国盛证券固收团队发布的最新数据显示,截至9月30日,存续理财产品的破净率为2.14%,处于偏低水准。

记者多方了解到,股市回升之所以没有引发银行理财产品大规模赎回潮,另一个原因是购买理财产品的投资者风险偏好相对较低——他们更愿获取相对安全稳健的回报,不大愿意在高风险高收益的权益类资产投入太多资金。

“近日,我们内部也对银行理财产品赎回压力归因作分析,发现影响投资者赎回情绪高低的最大因素,是理财产品是否破净(跌破1元净值),股市上涨反而显得相对次要。”前述银行理财子公司人士表示。

银行理财赎回压力缘何低于8月债券调整期

上述银行理财子公司人士直言,尽管9月银行理财规模降幅大于8月,但他发现理财产品赎回压力对银行资产出售的影响,似乎低于8月。

“受8月国债价格回调影响,我们一度担心理财产品破净率上升与净值回落速度较大较快,导致赎回压力骤增,甚至出现2022年四季度的极端状况。因此我们一度紧急套现部分信用债与国债头寸筹资,应对潜在的赎回潮。”他向记者回忆说。如今,他最大的感触是尽管银行理财产品存在一定赎回状况,但整体而言理财产品资金相对宽裕,他们甚至还在考虑如何将富余资金抄底部分低估值的债券品种。

在他看来,这与银行理财子公司早早做好预防性应对方案有着密切关系。9月24日国家出台一系列金融扶持举措令股市回升起,他们迅速减持了一定比例的信用债、利率债与货币基金持仓筹资,专门应对赎回压力并确保投资策略不受影响。

此外,考虑到9月底大量理财资金回表“完成”银行存款指标考核,他们从9月上中旬起,逐步减持部分基金产品头寸,也筹集了相对宽裕的资金。

普益标准指出,尽管9月银行理财规模较8月减少7826亿元,但这符合季末理财资金“回表”规律,且9月理财规模降幅与过去3年同期相近,并未显示股市回升等因素对银行理财规模下降造成额外的冲击。

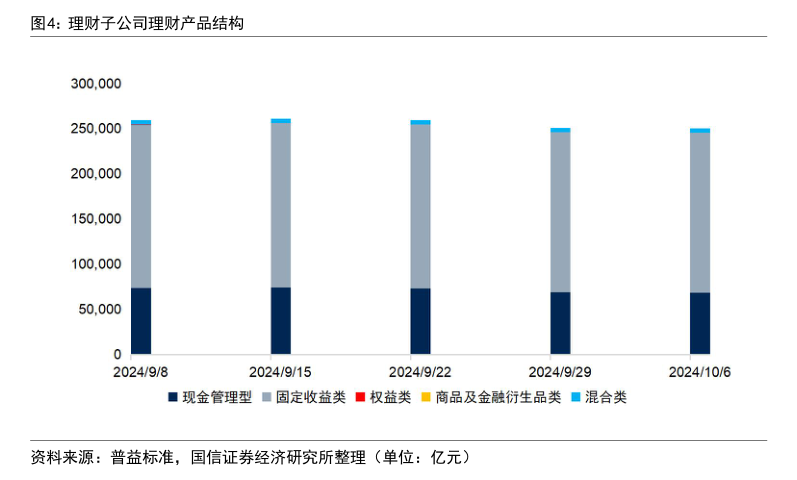

华西证券固收团队发布最新报告指出,受上半年手工补息行为被叫停影响,上半年银行理财产品吸收了大量资金,因此大幅增持4899亿元基金产品,令银行理财对基金产品的累计配置规模达到1.1万亿元。目前,基金资产也成为理财产品应对市场波动的“缓冲垫”。因为当银行理财负债端面临赎回压力需要卖出资产筹资时,往往会选择出售基金类产品。

记者多方了解到,9月底前,多家银行理财子公司已提前赎回一定额度的货币基金产品,做好应对节后投资者赎回压力增加的预防。

但是,有媒体报道,节后首个交易日,受投资者投资股票热情高涨影响,当前理财产品赎回规模达到5000亿元,且开放式信用债基金产品也成为各方赎回资金的重要对象,遭遇较大冲击。

上述银行理财子公司人士向记者透露,尽管10月8日银行理财市场遭遇一定规模的赎回,但实际赎回规模未必达到5000亿元。

“当天我们也遇到一定的资金赎回压力,但它不足以影响我们的资产配置策略,更没触发我们紧急抛售债券资产套现。”他告诉记者。这背后,一是银行理财子提前储备了较多资金应对赎回压力,二是他们对部分理财产品快速赎回进行了限额规定,有效缓解了赎回行为对资产配置的冲击。

“更重要的是,我们注意到不少想投资股票的投资者已在9月底完成了理财产品赎回,受节后A股波动性加大影响,过去两天投资者赎回意愿明显回落。”这位银行理财子公司人士直言。

投资者低风险偏好“减弱”理财产品赎回压力

值得注意的是,股市回升所带来的银行理财赎回压力,也受到相关部门关注。

9月底,有媒体报道,节前央行要求多家银行理财子公司报送产品净值及赎回情况。

在业内人士看来,这或意味着若大量资金“弃债投股”导致债券价格进一步大幅回落,拖累银行理财产品净值大幅下滑与产品破净率增加(引发更大规模的赎回压力),不排除相关部门会加大入市净买入国债力度,引导国债价格企稳与银行理财产品净值平稳波动,避免“债券价格下跌——理财产品净值下跌与破净率上升——赎回压力激增——理财机构被迫抛售债券资产筹资——债券价格进一步下跌”的负反馈状况出现。

9月央行入市净买入2000亿元国债,较8月净买入规模“翻倍”,部分投资机构将此归因于“8月债券价格回调,央行加大入市买入力度引导债券价格企稳,避免理财产品赎回压力激增”。

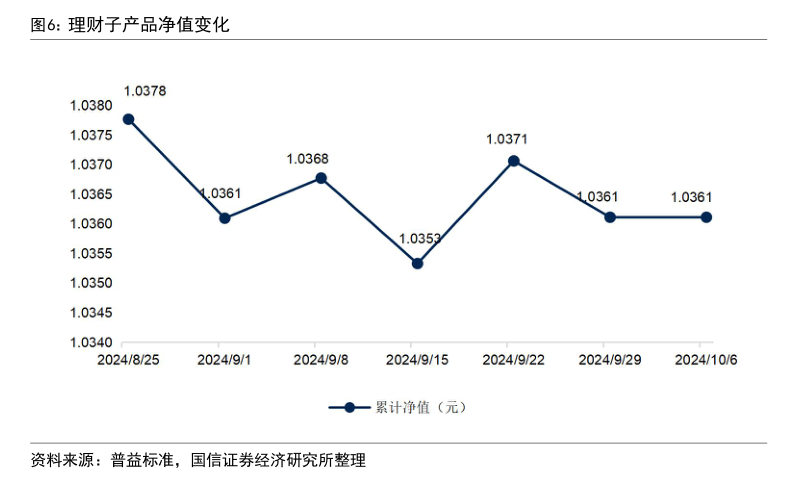

上述银行理财子公司人士指出,尽管节后信用债价格继续回落,但国债价格因买盘力度加大而率先企稳,令重仓国债资产的固收类理财产品净值波动趋于平稳,某种程度减弱了投资者的赎回意愿。

“事实上,购买银行理财产品的绝大多数投资者风险偏好较低,希望能得到相对安全稳健的回报,只要银行理财产品净值不破净、净值趋于平稳波动且投资回报相对稳健,他们的赎回意愿就会显著下降。”他告诉记者。何况近日A股波动性加大,也令低波动性理财产品继续得到众多投资者青睐。

记者了解到,这也是节后银行理财公司感觉赎回压力仍低于8月的另一大原因。上半年受权益类资产下跌导致市场投资风险偏好持续回落影响,银行理财子公司陆续发行大量适合R1、R2稳健类投资者的低波动性理财产品,主要投向短期国债、同业存单等兼顾高流动性与安全性的资产,且能创造约2.1%~2.5%的年化回报。目前,这类理财产品整体净值波动相对稳健,加之部分理财子公司采取阶段性快速赎回限额举措,令整体赎回压力相对可控。

前述银行理财子公司人士告诉记者,相比而言,债券类基金的赎回压力相对略高。究其原因,一是不少股民在债券类基金与股票类基金之间频繁切换资产配置,一旦股市调整就将资金转向债券类基金,反之股市回升就将资金投向股票类基金;二是部分银行理财子公司为了预防股市进一步回升导致赎回压力增加,也会提前赎回更多债券类基金与货币基金筹资。